Một doanh nghiệp bất động sản tái cơ cấu nợ, thay thế trái phiếu đô la

Theo dõi Pháp luật & Xã hội trên |

| BIM Land tái cơ cấu các khoản nợ hiện có, thay thế trái phiếu bằng đồng đô la bằng các khoản vay nội tệ có thời hạn dài hơn. Ảnh: Internet |

Hãng xếp hạng tín dụng Moody’s hạ xếp hạng của BIM Land từ mức B3 dựa trên quan điểm đánh giá của Moody’s trước việc BIM Land chào mua trước hạn lô trái phiếu quốc tế trị giá 99 triệu USD, thuộc lô trái phiếu doanh nghiệp trị giá 200 triệu USD mà BIM Land phát hành năm 2021 thông qua sở giao dịch chứng khoán Singapore (SGX).

Trong thông cáo của mình, Moody’s vẫn đánh giá cao năng lực tài chính của BIM Land, dựa trên mức độ thanh khoản đủ điều kiện đáp ứng các nghĩa vụ nợ sắp tới, chi phí hoạt động, vốn đầu tư và chi trả cổ tức.

Về phía BIM Land, việc mua lại cũng giúp doanh nghiệp thay thế các trái phiếu bằng đồng đô la kể trên bằng khoản vay nội tệ có thời hạn dài hơn. Lô trái phiếu vẫn chưa đáo hạn cho đến tháng 5 năm 2026 và với thời gian đáo hạn còn khá dài sắp tới, BIM Land coi hành động mua lại là giao dịch có được lợi ích tốt hơn ở thời điểm hiện tại, đặc biệt trong bối cảnh Công ty có thể đảm bảo các nguồn tài chính đầy đủ và đáng tin cậy cho đợt chào mua công khai. Hoạt động chào mua được thực hiện theo phương pháp đấu giá trong đó BIM Land không tác động đến mức giá mà các nhà đầu tư đưa ra và đã chấp nhận mua lại với các mức giá khác nhau dựa trên đề nghị của từng trái chủ.

Trước đó, trên thị trường quốc tế, BIM Land đã huy động vốn từ các định chế tài chính lớn như IFC, Credit Suisse và thâm nhập thành công vào thị trường trái phiếu quốc tế.

Đơn cử, BIM Land có lô trái phiếu trị giá 200 triệu USD do Credit Suisse thu xếp phát hành ra thị trường quốc tế. Lô trái phiếu này tương ứng khoảng 4.600 tỷ đồng, phát hành ngày 7/5/2021 kỳ hạn 60 tháng, đáo hạn vào ngày 7/5/2026, thanh toán lãi 6 tháng/lần vào ngày 7/5 và 7/11 mỗi năm bắt đầu từ 7/11/2021. Trái phiếu này được phát hành nhằm bổ sung quy quy mô vốn hoạt động hoặc thực hiện các dự án đầu tư.

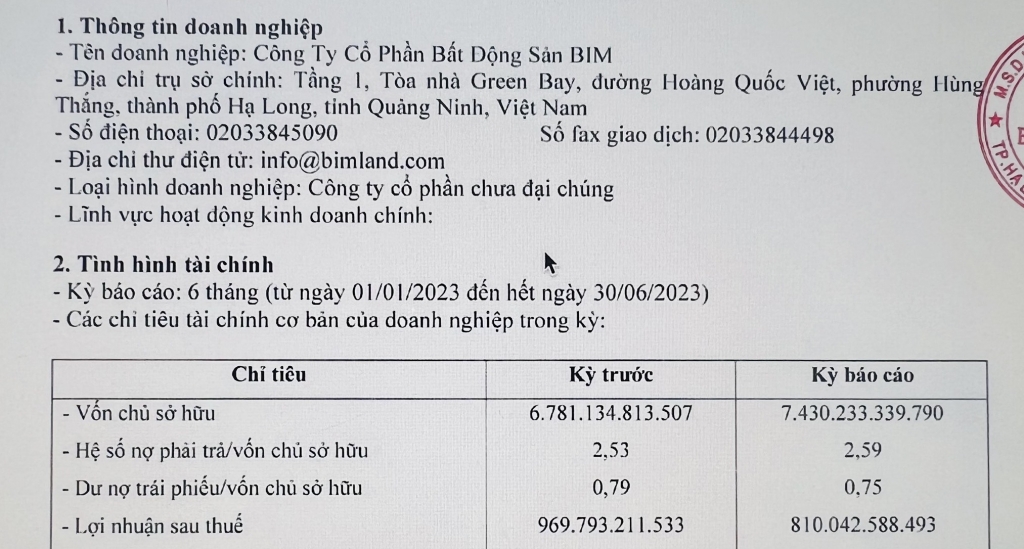

Theo công bố thông tin về tình hình tài chính 6 tháng đầu năm 2023 của BIM Land, Tại thời điểm 30/6, vốn chủ sở hữu của doanh nghiệp đạt 7.430 tỷ đồng. Hệ số nợ phải trả/vốn chủ sở hữu là 2,59, tương ứng nợ phải trả ở mức gần 19.244 tỷ đồng. Trong đó, dư nợ trái phiếu hơn 5.500 tỷ đồng. Như vậy, tổng tài sản của công ty đạt hơn 26.670 tỷ đồng.

Mới đây nhất, BIM Land vừa thông báo phát hành thành công lô trái phiếu BIMCH233001 với tổng giá trị 2.333 tỷ đồng. Ngày phát hành 31/8/2023, đáo hạn vào ngày 15/7/2030. Mức lãi suất được công bố là 10,4%/năm.

Doanh nghiệp cho biết, trái phiếu sẽ được mua lại thành nhiều đợt vào các ngày thanh toán tiền lãi, tổ chức phát hành sẽ mua lại căn cứ vào tỷ lệ giá trị trái phiếu được mua lại theo mệnh giá trái phiếu trên tổng giá trị trái phiếu tương ứng.

|

| Tại thời điểm 30/6/2023, BIM Land đang có hệ số nợ phải trả/vốn chủ sở hữu là 2,59. Ảnh: Minh An |

Tình hình kinh doanh 6 tháng đầu năm 2023 phản ánh bối cảnh chung của thị trường bất động sản. Tại thời điểm 2021, BIM Land báo lãi 2.068 tỷ đồng. Tuy nhiên năm 2022 giảm còn 1.745 tỷ đồng và xu hướng giảm tiếp tục kéo dài sang 6 tháng đầu năm 2023. Theo đó, 6 tháng đầu năm 2023, BIM Land ghi nhận lợi nhuận sau thuế hơn 810 tỷ đồng, giảm 16% so với cùng kỳ năm ngoái.

Được biết, BIM Land là thành viên thuộc Tập đoàn BIM Group của đại gia Đoàn Quốc Việt. BIM Land tiền thân là Công ty CP Đầu tư BIM, được thành lập vào tháng 11/2011, trụ sở chính hiện đặt tại toà nhà Green Bay, đường Hoàng Quốc Việt, TP.Hạ Long, tỉnh Quảng Ninh.

Theo giới thiệu, BIM Land đã phát triển quỹ đất 7,2 triệu m2 tại Quảng Ninh, Phú Quốc, Hà Nội, Vĩnh Phúc, Ninh Thuận, Lào. Các dự án nổi bật của công ty là Hạ Long Plaza, Khu đô thị Halong Marina (248 ha), Khu đô thị dịch vụ Hùng Thắng (Quảng Ninh), Phu Quoc Marina (155 ha), Park Hyatt Phu Quoc, Palm Garden Shop Villas Phu Quoc (7 ha), InterContinental Phu Quoc Long Beach Resort (9,2 ha)…

Pháp luật và Xã hội

Mở Zalo, bấm quét QR để quét và xem trên điện thoại