Trái phiếu doanh nghiệp riêng lẻ sắp đáo hạn sẽ tác động lớn đến nhiều lĩnh vực?

Theo dõi Pháp luật & Xã hội trên |

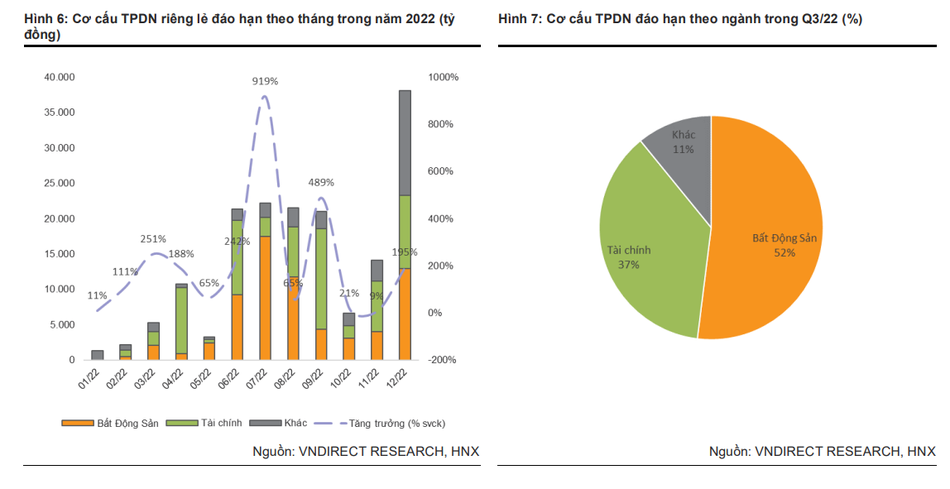

| Cơ cấu trái phiếu doanh nghiệp riêng lẻ đáo hạn trong quý 3 (theo VNDirect Research) |

Nhóm ngành nào dẫn đầu về giá trị trái phiếu phát hành?

VNDirect nhận định, trong bối cảnh Chính phủ thắt chặt hơn đối với phát hành TPDN riêng lẻ thuộc ngành bất động sản, giá trị phát hành của ngành này có dấu hiệu giảm mạnh và chiếm tỷ trọng thứ 3 với 11%. Cụ thể, tổng giá trị phát hành TPDN riêng lẻ của ngành bất động sản đạt 12.248 tỷ đồng trong quý II, giảm 58,9% so với quý I; giảm 78,2% so với cùng kỳ.

Còn các ngành khác chiếm 6,9% tổng giá trị phát hành trái phiếu riêng lẻ trong quý, tương đương 7.713 tỷ đồng. Đáng chú ý có: CTCP Sản xuất và Kinh doanh VINFAST phát hành 2.000 tỷ đồng với kì hạn bình quân 3 năm, CTCP Đầu tư Xây dựng Trung Nam phát hành 2.000 tỷ đồng với kì hạn 2 năm và CTCP In và Bao bì Goldsun phát hành 920 tỷ đồng với kì hạn bình quân 4 năm.

VNDirect đánh giá, 6 tháng đầu năm là khoảng thời gian tương đối trầm lắng đối với thị trường TPDN khi tổng giá trị phát hành giảm 23,7% so với cùng kỳ, chỉ còn 176.867 tỷ đồng; trong đó là 170.672 tỷ đồng phát hành riêng lẻ (giảm 19,5%) và 6.196 tỷ đồng phát hành ra công chúng (giảm 68,5%).

Tài chính – ngân hàng là nhóm ngành dẫn đầu về giá trị phát hành trong nửa đầu năm 2022, chiếm 50,9% tổng giá trị phát hành, giảm 0,6% so với cùng kỳ. Bất động sản chiếm 24% tổng giá trị phát hành, giảm 41% so với cùng kỳ. Nhóm sản xuất và các nhóm ngành khác chiếm lần lượt 12,5% và 12,6% tổng giá trị phát hành trong 6 tháng đầu năm nay, giảm 2,6% và 52,1% so với cùng kỳ.

Tổng cộng 60 doanh nghiệp đã phát hành 111.514 tỷ đồng trái phiếu riêng lẻ trong quý II, tăng 88,5% so với quý I và giảm 40% so với cùng kỳ. Trong đó, Công ty Cổ phần Tập đoàn Vingroup và công ty con là VinFast là 2 doanh nghiệp có giá trị phát hành lớn nhất trong quý II (16.269 tỷ đồng), tiếp đến là Nân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, 13.005 tỷ đồng) và Ngân hàng TMCP Quân đội (MB, 10.190 tỷ đồng).

Ngoài BIDV và MB là 2 ngân hàng có giá trị phát hành lớn nhất, các tổ chức khác có giá trị phát hành lớn là Công ty Tài chính TNHH Ngân hàng Việt Nam Thịnh vượng SMBC (FE Credit, 2.400 tỷ đồng), Công ty Cổ phần Chứng khoán Tiên phong (550 tỷ đồng), Công ty Tài chính TNHH MB Shinsei (400 tỷ đồng).

TPDN riêng lẻ đáo hạn sẽ tăng mạnh trong quý 3

VNDirect cho biết tổng giá trị TPDN riêng lẻ đáo hạn sẽ tăng mạnh trong quý 3/2022, đạt mức 64.696 tỷ đồng, tăng 82,7% so với quý trước. Theo nhận định, giá trị TPDN riêng lẻ đáo hạn tăng mạnh phần lớn đến từ việc nhiều doanh nghiệp BĐS đã phát hành một lượng lớn TPDN với kì hạn ngắn (1-2 năm) trong giai đoạn 2020-2021.

|

| theo VNDirect, bất động sản sẽ là nhóm ngành chiếm tỷ trọng lớn nhất với 52% tổng giá trị đáo hạn trái phiếu riếng lẻ trong quý 3 |

Cụ thể, theo VNDirect, bất động sản sẽ là nhóm ngành chiếm tỷ trọng lớn nhất với 52% tổng giá trị đáo hạn trái phiếu riếng lẻ trong quý 3, tương đương 33.624 tỷ đồng. Các doanh nghiệp có giá trị đáo hạn cao nhất trong quý 3 bao gồm: Công ty TNHH Kinh doanh BĐS Mediterranena Revival Villas (7.200 tỷ đồng), CTCP Bông Sen (4.800 tỷ đồng), CTCP Osaka Garden (3.400 tỷ đồng).

Nhóm tài chính ngân hàng chiếm tỷ trọng trái phiếu đáo hạn lớn thứ hai (37,2%) với giá trị 24.036 tỷ đồng. Các tổ chức tài chính có giá trị đáo hạn cao nhất trong quý III thuộc về 3 ngân hàng là Ngân hàng TMCP Kỹ Thương Việt Nam (5.000 tỷ đồng), Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank, 2.700 tỷ đồng) và Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, 2.000 tỷ đồng).

Mặt khác, các doanh nghiệp khác có giá trị đáo hạn lớn là Công ty Cổ phần Tập đoàn Sovico (1.250 tỷ đồng), Công ty Cổ phần Hàng không Vietjet (600 tỷ đồng) và Công ty Cổ phần Đầu tư Xây dựng Trung Nam (600 tỷ đồng).

Khối lượng trái phiếu đáo hạn lớn như vậy có thể làm gia tăng áp lực lên cân đối dòng tiền của các doanh nghiệp này và cả ngành bất động sản nói chung. Trong khi hoạt động phát hành trái phiếu doanh nghiệp đang được kiểm soát chặt chẽ trước nhiều rủi ro tiềm ẩn, giới chuyên môn cho rằng các doanh nghiệp bất động sản sẽ khó khăn hơn trong việc huy động vốn thông qua phát hành trái phiếu trong vài quý tới. Theo dữ liệu của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong nửa đầu tháng 7/2022 chỉ có 3 đợt phát hành trái phiếu doanh nghiệp riêng lẻ và 100% thuộc lĩnh vực tài chính.

Thống kê của FiinGroup, hoạt động phát hành trái phiếu của các doanh nghiệp bất động sản trong quý 2 tiếp tục suy giảm mạnh khi tổng số đợt phát hành chỉ đạt 16 đợt, giảm 63% số đợt trong quý 1, tương ứng với giá trị gần 8,6 nghìn tỷ, giảm tới 79% so với quý trước.

Một trong những lý do chính khiến cho hoạt động phát hành trái phiếu của doanh nghiệp bất động sản trở nên trầm lắng chính là sau sự cố liên quan đến Tập đoàn Tân Hoàng Minh. Trước đó, thị trường trái phiếu doanh nghiệp cũng đã bị đưa vào “tầm ngắm” nên lại càng bị cơ quan quản lý giám sát chặt hơn.

Hiện, các doanh nghiệp bất động sản đang dựa vào 5 nguồn vốn để phát triển mở rộng hoạt động kinh doanh. Song tín dụng và trái phiếu doanh nghiệp vẫn là hai nguồn vốn quan trọng nhất. Về kênh tín dụng, hiện các ngân hàng đang có xu hướng kiểm soát chặt chẽ đối với tín dụng bất động sản khi mà thị trường này tiềm ẩn khá nhiều rủi ro, thường xuyên xảy ra những cơn sốt nóng, lạnh. Hơn nữa, nguồn vốn của các ngân hàng chủ yếu là có kỳ hạn ngắn, trong khi vốn đầu tư lĩnh vực bất động sản chủ yếu là vốn trung - dài hạn, nên rủi ro kỳ hạn, rủi ro thanh khoản là rất lớn.

Trong bối cảnh đó, phát hành trái phiếu đã trở thành kênh huy động vốn trung, dài hạn quan trọng nhất đối với các doanh nghiệp bất động sản. Nhiều chuyên gia cho rằng, hiện tại cả thị trường chứng khoán lẫn trái phiếu đều bị áp lực hút tiền trước những lo ngại từ lạm phát gia tăng. Bên cạnh đó, thị trường bất động sản đang có dấu hiệu chững lại, trong khi các ngân hàng có xu hướng tăng lãi suất huy động. Do đó, nhà đầu tư cũng không mặn mà với kênh trái phiếu nữa.

Theo tính toán của TS. Lê Xuân Nghĩa - nguyên Phó Chủ tịch Ủy ban Giám sát tài chính quốc gia, với tốc độ tăng trưởng bình quân 30%/năm, chỉ trong vòng 10 năm tới, trái phiếu doanh nghiệp thậm chí có thể thay thế kênh tín dụng trung, dài hạn. Do vậy, TS. Nghĩa cho rằng, việc phát triển lành mạnh thị trường trái phiếu doanh nghiệp là vấn đề quan trọng nhất hiện nay để giải bài toán vốn trung, dài hạn của doanh nghiệp.

Việc chấn chỉnh trên thị trường trái phiếu theo đánh giá của giới chuyên môn là cần thiết, nhưng phải tạo điều kiện để thị trường này tiếp tục phát triển. TS. Cấn Văn Lực - Chuyên gia Kinh tế trưởng BIDV cho rằng, nếu có thái độ ứng xử phù hợp, đây sẽ là kênh huy động vốn rất hữu ích nhất là vốn trung, dài hạn.

Được biết, Bộ Tài chính hiện đang sửa đổi Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế. Dự thảo Nghị định 153/2020/NĐ-CP sửa đổi (lần thứ 5) được công bố vào cuối tháng 4 và hiện vẫn đang trong quá trình lấy ý kiến của các bên tham gia thị trường để hoàn thiện.

Dự thảo nghị định này sẽ hạn chế doanh nghiệp phát hành sử dụng nguồn vốn huy động từ TPDN cho các mục đích mua bán và sáp nhập (M&A) khi doanh nghiệp không được phát hành với mục đích góp vốn (dưới mọi hình thức), mua cổ phần, mua trái phiếu của doanh nghiệp khác hay cho doanh nghiệp khác vay vốn.

Cùng với đó, dự thảo cũng quy định đối với cá nhân là nhà đầu tư chứng khoán chuyên nghiệp chỉ được mua TPDN riêng lẻ (trên thị trường sơ hoặc thứ cấp) do công ty đại chúng có tài sản bảo đảm hoặc bão lãnh thanh toán. Kỳ vọng Nghị định này sẽ vừa quản lý hoạt động phát hành trái phiếu doanh nghiệp, vừa hỗ trợ thúc đẩy thị trường phát triển minh bạch, hiệu quả, vừa đảm bảo hạn chế và kiểm soát được các rủi ro, bảo vệ quyền lợi các nhà đầu tư. Đồng thời sẽ là thông tin tích cực để kích hoạt thị trường trái phiếu sớm sôi động trở lại.

Pháp luật và Xã hội

Mở Zalo, bấm quét QR để quét và xem trên điện thoại